北京注協(xié)培訓(xùn)網(wǎng)專業(yè)團(tuán)隊(duì)為考生整理出2016年注冊(cè)會(huì)計(jì)師預(yù)習(xí)階段預(yù)習(xí)要點(diǎn),以幫助考生提升預(yù)習(xí)階段學(xué)習(xí)效率,考生可根據(jù)北京注協(xié)培訓(xùn)網(wǎng)為考生制定的預(yù)習(xí)計(jì)劃表安排自己的學(xué)習(xí)進(jìn)度。([高效預(yù)習(xí)計(jì)劃]2016年注冊(cè)會(huì)計(jì)師稅法考試不在話下)

第二章 增值稅法

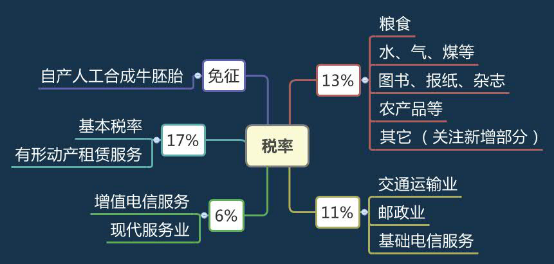

第三節(jié) 稅率與征收率

增值稅的稅率需要記住,主要是適用低稅率的項(xiàng)目和征收率的使用規(guī)定,計(jì)算和綜合題多有涉及。

一、基本稅率,17%((有形動(dòng)產(chǎn)租賃))

二、低稅率 13%

(一)條例規(guī)定:增值稅一般納稅人銷售或者進(jìn)口下列貨物,按低稅率計(jì)征增值稅,低稅率為13%。

1.糧食、食用植物油;

2.自來水、暖氣、冷氣、熱水、煤氣、石油液化氣、天然氣、沼氣、居民用煤炭制品;

3.圖書、報(bào)紙、雜志;

4.飼料、化肥、農(nóng)藥、農(nóng)機(jī)、農(nóng)膜;

5.國務(wù)院規(guī)定的其他貨物。

(1)農(nóng)產(chǎn)品。是指種植業(yè)、養(yǎng)殖業(yè)、林業(yè)、牧業(yè)、水產(chǎn)業(yè)生產(chǎn)的各種植物、動(dòng)物的初級(jí)產(chǎn)品。具體征稅范圍暫繼續(xù)按照《財(cái)政部、國家稅務(wù)總局關(guān)于印發(fā)〈農(nóng)業(yè)產(chǎn)品征稅范圍注釋〉的通知》(財(cái)稅字[1995]52號(hào))及現(xiàn)行相關(guān)規(guī)定執(zhí)行。

2010年以后,對(duì)部分農(nóng)產(chǎn)品稅率予以明確:

干姜、姜黃適用13%;

納稅人銷售自產(chǎn)人工合成牛胚胎免征增值稅;

橄欖油等適用13%,環(huán)氧大豆油、氫化植物油—17%;

麥芽、復(fù)合膠、人發(fā)適用17%稅率;

按照國家標(biāo)準(zhǔn)生產(chǎn)的巴氏殺菌乳和滅菌乳,是初級(jí)產(chǎn)品按13%,調(diào)制乳按17%;

肉桂油、桉油、香茅油按17%;

淀粉按17%。

(2)音像制品。是指正式出版的錄有內(nèi)容的錄音帶、錄像帶、唱片、激光唱盤和激光視盤。

(3)電子出版物。

(4)二甲醚。

(5)密集型烤房設(shè)備、頻振式殺蟲燈、自動(dòng)蟲情測(cè)報(bào)燈、粘蟲板、卷簾機(jī)適用13%。

(6)農(nóng)用挖掘機(jī)、養(yǎng)雞設(shè)備系列、養(yǎng)豬設(shè)備系列產(chǎn)品屬于農(nóng)機(jī),適用13%增值稅稅率(以下6-8條為新增部分)

(7)國內(nèi)印刷企業(yè)承印的經(jīng)新聞出版主管部門批準(zhǔn)印刷且采用國際標(biāo)準(zhǔn)書號(hào)編序的境外圖書,屬于《增值稅暫行條例》第二條規(guī)定的“圖書”,適用的稅率13%。

(8)動(dòng)物骨粒屬于《農(nóng)業(yè)產(chǎn)品征稅范圍注釋》(財(cái)稅【1995】52號(hào))第二條第(五)款規(guī)定的動(dòng)物類“其他動(dòng)物組織”,其適用的增值稅稅率為13%。

(二)提供交通運(yùn)輸業(yè)服務(wù)和郵政業(yè)服務(wù)及提供基礎(chǔ)電信服務(wù)(新增),稅率為11%

(三)提供增值電信服務(wù)(新增),稅率6%

(四)提供現(xiàn)代服務(wù)業(yè)服務(wù)(有形動(dòng)產(chǎn)租賃服務(wù)適用17%),稅率為6%。

三、零稅率

(一)納稅人出口貨物和財(cái)政部、國家稅務(wù)總局規(guī)定的應(yīng)稅服務(wù),稅率為零;但是,國務(wù)院另有規(guī)定的除外。

【小提示】

不征稅、免稅和零稅率的區(qū)別是什么?

(二)根據(jù)營(yíng)改增的規(guī)定,應(yīng)稅服務(wù)的零稅率政策如下:

1.境內(nèi)的單位和個(gè)人提供的國際運(yùn)輸服務(wù)、向境外單位提供的研發(fā)服務(wù)和設(shè)計(jì)服務(wù),適用增值稅零稅率。

(1)國際運(yùn)輸服務(wù),是指:

①在境內(nèi)載運(yùn)旅客或者貨物出境;

②在境外載運(yùn)旅客或者貨物入境;

③在境外載運(yùn)旅客或者貨物。

▲起點(diǎn)或終點(diǎn)在境外的運(yùn)單、提單或客票所對(duì)應(yīng)的各航段或路段的運(yùn)輸服務(wù),屬于國際運(yùn)輸服務(wù)(新增的話)

(2)境內(nèi)的單位和個(gè)人適用增值稅零稅率,以水路、公路、航空運(yùn)輸方式提供國際運(yùn)輸服務(wù),應(yīng)取得相關(guān)許可證,并且經(jīng)營(yíng)范圍符合有關(guān)規(guī)定。具體要求看教材。

(3)航天運(yùn)輸服務(wù)參照國際運(yùn)輸服務(wù),適用增值稅零稅率。

(4)向境外單位提供的設(shè)計(jì)服務(wù),不包括對(duì)境內(nèi)不動(dòng)產(chǎn)提供的設(shè)計(jì)服務(wù)。

2.境內(nèi)的單位和個(gè)人提供的往返香港、澳門、臺(tái)灣的交通運(yùn)輸服務(wù)以及在香港、澳門、臺(tái)灣提供的交通運(yùn)輸服務(wù)(以下稱港澳臺(tái)運(yùn)輸服務(wù)),適用增值稅零稅率。

以水路、公路、航空運(yùn)輸方式提供港澳臺(tái)運(yùn)輸服務(wù),應(yīng)取得相關(guān)許可證,并且經(jīng)營(yíng)范圍符合有關(guān)規(guī)定。具體要求看教材。

▲起點(diǎn)或終點(diǎn)在港澳臺(tái)的運(yùn)單、提單或客票所對(duì)應(yīng)的各航段或路段的運(yùn)輸服務(wù),屬于國際運(yùn)輸服務(wù)(新增的話)

3.自2013年8月1日起,境內(nèi)的單位或個(gè)人提供程租服務(wù),如果租賃的交通工具用于國際運(yùn)輸服務(wù)和港澳臺(tái)運(yùn)輸服務(wù),由出租方按規(guī)定申請(qǐng)適用增值稅零稅率。

自2013年8月1日起,境內(nèi)的單位和個(gè)人向境內(nèi)單位和個(gè)人提供期租,濕租服務(wù),如果承租方利用租賃的交通工具向其他單位或個(gè)人提供國際運(yùn)輸服務(wù)和港澳臺(tái)運(yùn)輸服務(wù),由承租方按規(guī)定申請(qǐng)適用增值稅零稅率。境內(nèi)的單位或個(gè)人向境外單位或個(gè)人提供期租、濕租服務(wù),由出租方按規(guī)定申請(qǐng)適用的增值稅零稅率。

4.境內(nèi)的單位和個(gè)人提供適用增值稅零稅率的應(yīng)稅服務(wù):

|

簡(jiǎn)易計(jì)稅方法 |

免征 |

|

增值稅一般計(jì)稅方法 |

生產(chǎn)企業(yè)實(shí)行免抵退 |

|

外貿(mào)企業(yè)外購(研發(fā)設(shè)計(jì)服務(wù))出口 |

免退稅 |

|

外貿(mào)企業(yè)自己開發(fā)的(研發(fā)設(shè)計(jì)服務(wù))出口 |

免抵退 |

5.從境內(nèi)載運(yùn)旅客或貨物至國內(nèi)海關(guān)特殊監(jiān)管區(qū)域及場(chǎng)所,從國內(nèi)海關(guān)特殊監(jiān)管區(qū)域及場(chǎng)所載運(yùn)旅客或貨物至國內(nèi)其他地區(qū)或者國內(nèi)海關(guān)特殊監(jiān)管區(qū)域及場(chǎng)所,以及向國內(nèi)海關(guān)特殊區(qū)域及場(chǎng)所內(nèi)單位提供的研發(fā)服務(wù)、設(shè)計(jì)服務(wù),不屬于增值稅零稅率應(yīng)稅服務(wù)適用范圍(新增)

6. 境內(nèi)的單位和個(gè)人提供適用增值稅零稅率的應(yīng)稅服務(wù)的,可以放棄適用增值稅零稅率,選擇免稅或按規(guī)定繳納增值稅。放棄適用增值稅零稅率后,36個(gè)月內(nèi)不得再申請(qǐng)適用增值稅零稅率。

7.境內(nèi)的單位和個(gè)人提供適用增值稅零稅率的應(yīng)稅服務(wù),按月向主管退稅的稅務(wù)機(jī)關(guān)申報(bào)辦理增值稅免抵退稅和免稅手續(xù)。

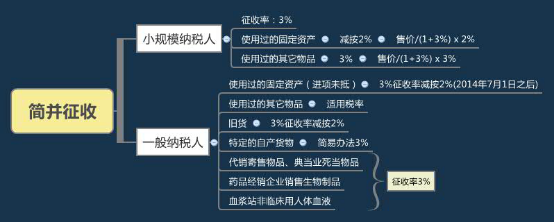

四、征收率

增值稅對(duì)小規(guī)模納稅人及一些特殊情況采用簡(jiǎn)易征收辦法,對(duì)小規(guī)模納稅人及一些特殊情況適用的稅率稱為征收率。

(一)一般規(guī)定

小規(guī)模納稅人征收率為3%(含“營(yíng)改增”)。簡(jiǎn)易辦法征收,進(jìn)項(xiàng)稅額不得抵扣。

(二)國務(wù)院及其有關(guān)部門的規(guī)定(新增)

(1)小規(guī)模納稅人

(2)一般納稅人銷售使用過的固定資產(chǎn)或物品

|

銷售情形 |

稅務(wù)處理 |

計(jì)稅公式 |

|

不得抵扣且未抵扣進(jìn)項(xiàng)稅額 |

按簡(jiǎn)易辦法:在2014-7-1前: |

增值稅=售價(jià) |

|

按簡(jiǎn)易辦法:在2014-7-1后: |

增值稅=售價(jià) |

|

|

銷售自己使用過的2009-1-1-以后購進(jìn)或者自制的固定資產(chǎn)(進(jìn)項(xiàng)已抵扣) |

按正常銷售貨物適用稅率征收增值稅 |

增值稅=售價(jià) |

|

銷售自己使用過的除固定資產(chǎn)以外的物品 |

適用稅率 |

3)一般納稅人銷售自產(chǎn)的下列貨物,可選擇按照簡(jiǎn)易辦法依照3%征收率計(jì)算繳納增

值稅:

①縣級(jí)及縣級(jí)以下小型水力發(fā)電單位生產(chǎn)的電力。小型水力發(fā)電單位,是指各類投資主體建設(shè)的裝機(jī)容量為5萬千瓦以下(含5萬千瓦)的小型水力發(fā)電單位。

②建筑用和生產(chǎn)建筑材料所用的砂、土、石料。

③以自己采掘的砂、土、石料或其他礦物連續(xù)生產(chǎn)的磚、瓦、石灰(不含黏土實(shí)心磚、瓦)。

④用微生物、微生物代謝產(chǎn)物、動(dòng)物毒素、人或動(dòng)物的血液或組織制成的生物制品。

⑤自來水。

⑥商品混凝土(僅限于以水泥為原料生產(chǎn)的水泥混凝土)。

⑦屬于增值稅一般納稅人的單采血漿站銷售非臨床用人體血液,可以按照簡(jiǎn)易辦法依照3%征收率計(jì)算應(yīng)納稅額,但不得對(duì)外開具增值稅專用發(fā)票;也可以按照銷項(xiàng)稅額抵扣進(jìn)項(xiàng)稅額的辦法依照增值稅適用稅率計(jì)算應(yīng)納稅額。

一般納稅人選擇簡(jiǎn)易辦法計(jì)算繳納增值稅后,36個(gè)月內(nèi)不得變更

4)一般納稅人銷售貨物屬于下列情形之一的,暫按簡(jiǎn)易辦法依照3%征收率計(jì)算繳納增值稅:

①寄售商店代銷寄售物品(包括居民個(gè)人寄售的物品在內(nèi));

②典當(dāng)業(yè)銷售死當(dāng)物品。

對(duì)屬于一般納稅人的自來水公司銷售自來水按簡(jiǎn)易辦法依照3%征收率征收增值稅。不得抵扣其購進(jìn)自來水取得增值稅扣稅憑證上注明的增值稅稅款。

屬于一般納稅人的藥品經(jīng)營(yíng)企業(yè)銷售生物制品,可以選擇簡(jiǎn)易辦法按照生物制品銷售額和3%征收率計(jì)算繳納增值稅

屬于一般納稅人的單采血漿站銷售非臨床用人體血液,可以按照簡(jiǎn)易辦法依照3%征收率計(jì)算增值稅應(yīng)納稅額。

編輯推薦:2016年注冊(cè)會(huì)計(jì)師考試《稅法》預(yù)習(xí)要點(diǎn)匯總

培訓(xùn)網(wǎng)項(xiàng)目

報(bào)名咨詢電話: 傳真:010-62969077

北京注冊(cè)會(huì)計(jì)師協(xié)會(huì)培訓(xùn)網(wǎng) 版權(quán)所有 京ICP備05026838號(hào)  京公網(wǎng)安備 11010802024103號(hào)

京公網(wǎng)安備 11010802024103號(hào)